- چالشهای یک انتخاب؛ مردم هنوز با پزشک خانواده کنار نیامده اند

- آزمایشگاه های طبی کمترین شکایت را در نظام پزشکی دارند

- پیگیری اقدامات حبس زدایی از جرایم پزشکی

- طب ایرانی میتواند برای کشور ارزآوری داشته باشد

- خالی ماندن ظرفیت رشتههای جراحی قلب و عروق نگران کننده است

- چگونگی استفاده بیماران از سامانه انتظامی نظام پزشکی

- لزوم لحاظ استانداردهای وزارت بهداشت در آییننامه توزیع اینترنتی دارو

- برخی رشته های پزشکی در مرز بحران/ صندلی های خالی دستیاری

- افزایش ظرفیت پزشکی باید متناسب با زیرساختها مانند بیمارستانهای آموزشی باشد

- رشد قابل توجه تعرفههای خدمات پرستاری/ماندگاری در مناطق محروم با اجرای تعرفههای ترجیحی

- استفاده از ظرفیت جامعه پزشکی در آموزش و پرورش

- ۷۰ درصد تشخیص پزشکان وابسته به آزمایشگاه است

- زیرمیزی پزشکان روی میز تعزیرات

- درخواست رئیس سازمان نظام پزشکی از قوه قضاییه؛ پروندههای ضربوشتم و توهین به کادر درمان خارج از نوبت بررسی شود

- قابلیت بررسی موضوع نبود کارتخوان در مطبها در کمیسیون اخلاق پزشکی

به گزارش سرطان نیوز، عباس مزیکی مدیرکل امور مالیاتی استان اصفهان در همایش آشنایی با قوانین و مقررات مالیاتی جامعه پزشکی که با تلاش سازمان نظام پزشکی استان اصفهان در تالار رویش دانشگاه علوم پزشکی اصفهان برگزار شد قوانین مالیاتی جامعه پزشکی را شرح داد.

محاسبه مالیات پزشکان از دیرباز یکی از چالشهای سازمان مالیاتی بوده است. در ادامه این مقاله مالیات بر عملکرد قصد داریم شما را با نحوه محاسبه مالیات پزشکان، قوانین و معافیتهای آن آشنا نماییم. با ما همراه باشید.

آیا پزشکان باید مالیات بپردازند؟

بر اساس ماده ۱ قانون مالیاتهای مستقیم، کلیه اشخاصی که به هر نحو در ایران به کسب درآمد مشغول هستند، مشمول پرداخت مالیات هستند. منظور از مالیات بر درآمد برای پزشکان درآمدی است که پزشکان و یا سایر فعالان در حرف و فنون پزشکی از طریق اشتغال در حرفه تخصصی خود کسب میکنند. به این ترتیب فارغ از اینکه این اشخاص به صورت مستقل فعالیت میکنند و یا با مراکز درمانی همکاری میکنند، مشمول پرداخت مالیات هستند.

نکات مهم در زمینه محاسبه مالیات پزشکان

نحوه محاسبه مالیات پزشکان همانند سایر اشخاص حقیقی مطابق با قوانین مالیاتی ایران انجام میشود.

نحوه محاسبه مالیات پزشکان وابسته به میزان تخصص و مدارج علمی آنان نیست؛ در واقع نحوه محاسبه مالیات یک پزشک متخصص و یا جراح با یک پزشک عمومی یکسان است و تفاوت در سطح علمی، تفاوتی در میزان مالیات پرداختی ایجاد نمیکند؛ آنچه میزان مالیات پزشکان را تعیین میکند، میزان درآمد آنها است.

عدم رعایت قوانین در زمینه اعلام درآمد واقعی و پرداخت مالیات قابل تعیین شده، پزشکان را مشمول پرداخت جرایم غیرقابل بخشش مالیاتی مینماید.

مالیات پزشکان چگونه محاسبه میشود؟

مالیات پزشکان با توجه به نوع فعالیت و نحوه کسب درآمد آنها به سه دسته تقسیم میشود. این سه دسته عبارتند از:

مالیات بر درآمد حقوق

مالیات بر درآمد مشاغل

مالیات تکلیفی پزشکان

هر پزشک بر اساس نوع فعالیت خود (استخدام در مراکز درمانی، داشتن مطب و یا همکاری غیراستخدامی با مراکز درمانی) مشمول یکی و یا مجموع مالیات محاسبه شده در بخشهای مختلف، خواهد شد.

نحوه محاسبه مالیات بر درآمد حقوق پزشکان

گاهی پزشک در استخدام بیمارستانها و یا سایر مراکز درمانی است، به نحوی که میان پزشک و مرکز مذکور رابطه کارگر و کارفرمایی حاکم بوده پزشک از مرکز طرف قرارداد، حقوق دریافت میکند. در این صورت، مرکز طرف قرارداد (کارفرما) موظف است درصدی از حقوق پزشک را به عنوان مالیات کسر و به حساب سازمان مالیاتی واریز نماید.

کارفرما مالیات بر درآمد حقوق پزشکان را با احتساب معافیت مالیات حقوق و مطابق ماده ۸۶ ق. م. م محاسبه و به حساب سازمان مالیاتی واریز میکند. بر این اساس در سال ۱۴۰۱، میزان مالیات بر درآمد حقوق برای حقوق ماهانه پزشکان به صورت زیر محاسبه و پرداخت میشود:

نحوه محاسبه مالیات بر درآمد حقوق پزشکان در سال ۱۴۰۱

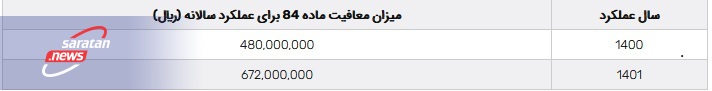

میزان معافیت مالیات بر درآمد حقوق برای عملکرد سال ۱۴۰۰ معادل ۴۸۰,۰۰۰,۰۰۰ ریال در سال یعنی برابر با ۴۰,۰۰۰,۰۰۰ ریال در ماه بود.

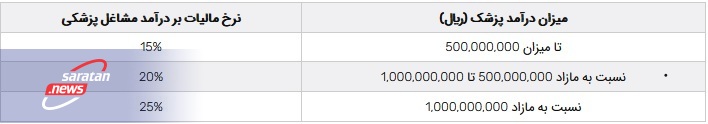

نحوه محاسبه مالیات بر درآمد مشاغل پزشکی

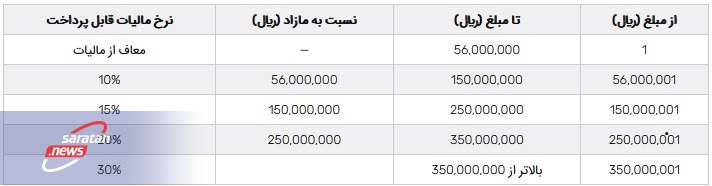

بر اساس ماده ۹۳ ق. م. م درآمدی که اشخاص حقیقی در برابر اشتغال به کار کسب میکنند، پس از کسر معافیتها مشمول مالیات بر درآمد مشاغل است. این مالیات برای آن دسته از پزشکان است که به صورت مستقل و از طریق بازگشایی مطب یا کلینیک شخصی ارائه خدمات درمانی (با ماهیت شخص حقیقی) و یا همکاری با مراکز ارائه خدمات درمانی به فعالیت میپردازند. مالیات این گروه بر اساس نرخ ماده ۱۳۱ قانون مالیاتهای مستقیم محاسبه و مطالبه میشود.

بر این اساس میزان مالیات قابل پرداخت پزشکان بر اساس درآمد آنها به صورت زیر محاسبه میشود:

نحوه محاسبه مالیات بر درآمد مشاغل پزشکی

پزشکان (اشخاص حقیقی) موظفند بر اساس گروه شغلی مالیاتی خود نسبت به انجام تکالیف مالیاتی نظیر ارائه اظهارنامه عملکرد در مهلت مقرر (حداکثر ۳۱ خرداد ۱۴۰۱) و همچنین نگهداری اسناد و مدارک شغلی خود اقدام نمایند.

همچنین سازمان مالیاتی برای آن دسته از پزشکان که درآمد آنها در سال ۱۴۰۰ کمتر از ۴۸,۰۰۰,۰۰۰,۰۰۰ ریال باشد، امکان استفاده از تسهیلات تبصره ماده ۱۰۰ ق. م. م را فراهم نموده است. به این ترتیب، مودیان مشمول این قانون در صورت استفاده از فرم تبصره ۱۰۰ از انجام برخی تکالیف مالیاتی نظیر ارائه اظهارنامه عملکرد و همچنین نگهداری اسناد و مدارک معاف خواهند بود.

نحوه محاسبه مالیات تکلیفی پزشکان

گاهی برخی پزشکان بدون اینکه در استخدام یک بیمارستان باشند، به دلایلی برخی از خدمات خود را در مراکز درمانی ارائه میدهند؛ به عنوان مثال برخی پزشکان اعمال جراحی خود را در برخی بیمارستانها انجام میدهند. در این صورت پزشک قراردادی با مرکز درمانی مذکور منعقد میکند؛ این قرارداد ممکن است مشارکتی و یا غیرمشارکتی باشد.

بر اساس جزء ۱ بند ز تبصره ۶ قانون بودجه ۱۴۰۱ (بند ح تبصره ۶ قانون بودجه ۱۴۰۰)، بیمارستانها و مراکز خدمات درمانی موظفند پیش از پرداخت حق الزحمه این پزشکان، مبلغ ۱۰% از آن را تحت عنوان علیالحساب مالیات تکلیفی پزشکان کسر و به حساب سازمان مالیاتی واریز نمایند. این پرداخت در هر دو حالت قرارداد مشارکتی و یا غیرمشارکتی یکسان بوده و از طریق سامانه پرداخت مالیات تکلیفی پزشکان انجام میشود.

مالیات تکلیفی بخشی از مالیات بر درآمد پزشکان است که وظیفه پرداخت آن بر عهده مراکز درمانی است؛ اما یک پزشک به عنوان یک شخص حقیقی که به کسب درآمد از طریق انجام خدمات در مراکز درمانی مشغول است، موظف است برای پرداخت مالیات بر درآمد خود اقدام نماید. این مالیات بر اساس اظهارنامه یا فرم تبصره ماده ۱۰۰ ق. م. م ارائه شده از سوی مودی و با احتساب مبالغ مالیات تکلیفی او محاسبه و مطالبه میشود.

نحوه محاسبه مالیات تکلیفی پزشکان برای عملکرد ۱۴۰۰

بر اساس دستورالعمل شماره ۱۴۰۱/۲۰۰/۵۲۷ مورخ ۱۴۰۱/۳/۳ سازمان مالیاتی در خصوص مالیات مقطوع عملکرد سال ۱۴۰۰ برخی از صاحبان مشاغل در اجرای تبصره ماده ۱۰۰ ق. م. م، مالیات مقطوع پزشکانی که در عملکرد سال ۱۴۰۰ مشمول حکم بند ح تبصره ۶ قانون بودجه سال ۱۴۰۰ کل کشور بودهاند، معادل مالیات تعیین شده با توجه به فرم تبصره ۱۰۰ یا مالیات تکلیفی پرداختی در سامانه هر کدام بیشتر باشد تعیین میشود.

معافیتهای مالیاتی پزشکان

نوع و میزان معافیت مالیاتی پزشکان بسته به نوع فعالیت پزشک مربوطه متفاوت است.

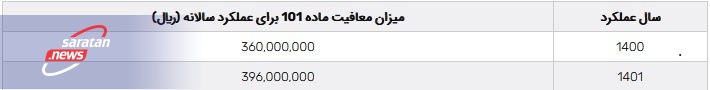

در صورتی که پزشک به صورت مستقل به ارائه خدمات بپردازد، اعم از اینکه با مراکز درمانی قرارداد بسته و یا نبسته باشد، جزء اشخاص حقیقی صاحبان مشاغل محسوب میشود. به این ترتیب مشمول استفاده از معافیت ماده ۱۰۱ ق. م. م خواهد بود.

جدول معافیت مالیاتی سالانه برای پزشکان مشمول مالیات مشاغل

در صورتی که پزشک در استخدام مراکز درمانی باشد، مشمول معافیت مالیات حقوق (موضوع ماده ۸۴ ق. م. م) تا سقف ۶۷۲,۰۰۰,۰۰۰ ریال برای سال ۱۴۰۱ است.

جدول معافیت مالیاتی سالانه برای پزشکان استخدامی

اما باید بدانید که حتی در صورت فعالیت پزشکان در چندین حوزه متفاوت و کسب درآمد از این حوزهها، هر پزشک به صورت انفرادی در طول سال میتواند تنها از ۱ معافیت مالیاتی استفاده کند.

پزشکانی که به صورت مشارکتی با اشخاص دیگر فعالیت میکنند، حداکثر از ۲ معافیت مالیاتی طی سال بهرهمند خواهند شد.

تکالیف مالیاتی پزشکان چیست؟

یکی از مهمترین موارد در محاسبه مالیات پزشکان برای آن دسته از پزشکان که مشمول مالیات مشاغل هستند، انجام تکالیف قانونی در مهلت مقرر است. از جمله تکالیف مالیاتی پزشکان میتوان به موارد زیر اشاره نمود:

ثبت نام و تشکیل پرونده در نظام مالیاتی

پلمپ دفاتر قانونی جهت ثبت رویدادهای مالی (برای مودیان گروه اول مالیاتی)

ارائه اظهارنامه مالیاتی اشخاص حقیقی و بایگانی اسناد و مدارک مربوطه

استفاده از پایانههای فروشگاهی و دستگاههای پوز قانونی

تهیه و تنظیم قرارداد با مراکز درمانی مطابق با الزامات مالیاتی

ارائه فهرست مالیات حقوق کارکنان به صورت ماهانه

ارائه لیست بیمه کارکنان به صورت ماهانه

ارائه اسناد کسر مالیات تکلیفی توسط مراکز درمانی

همچنین پزشکانی که برای ارائه خدمات خود نیازمند تهیه تجهیزات و مواد اولیه هستند (مانند دندانپزشکان)، موظفند برای موارد مورد نیاز خود فاکتورهای رسمی مورد پذیرش سازمان مالیاتی تهیه نمایند.

الزام استفاده از پایانه فروشگاهی برای مشاغل پزشکی

بر اساس جز ۲ بند ز تبصره ۶ قانون بودجه ۱۴۰۱ (جز ۲ بند ح تبصره ۶ قانون بودجه ۱۴۰۰)، کلیه صاحبان حرف و مشاغل پزشکی، پیراپزشکی، داروسازی و دامپزشکی و فروشندگان تجهیزات پزشکی که پروانه کار آنها توسط وزارت بهداشت، درمان و آموزش پزشکی و یا سازمان نظام پزشکی ایران صادر میشود و کلیه اشخاص شاغل در کسب و کارهای حقوقی اعم از وکالت و مشاوره حقوقی و خانواده، مکلفند از پایانه فروشگاهی استفاده کنند.

اظهارنامه مالیاتی پزشکان

یکی از اصلیترین تکالیف مالیاتی برای پزشکان مشمول مالیات مشاغل، ارائه اظهارنامه مالیاتی اشخاص حقیقی در مهلت مقرر (موضوع ماده ۹۳ ق. م. م) است.

لازم به ذکر است صاحبان بیمارستانها، زایشگاهها، آسایشگاهها، درمانگاهها و همچنین صاحبان آزمایشگاهها و لابراتوارها و سایر فعالان در مشاغل پزشکی، اعم از طبی و غیرطبی و صاحبان رادیولوژیها و فیزیوتراپیها و موسسات بهداشتی و همچنین پزشکان و دندانپزشکانی که دارای مطب هستند، مکلف هستند اظهارنامه مالیاتی مربوط به عملکرد هر سال مالی خود را حداکثر تا پایان خرداد ماه سال بعد بر اساس مقررات اعلامی سازمان ارائه و مالیات متعلقه خود را بپردازند.

نکته: در صورتی که صاحبان مشاغل و حرف پزشکی به عنوان شخص حقوقی مشغول به فعالیت هستند، مهلت ارائه اظهارنامه عملکرد و پرداخت مالیات متعلقه برای آنها حداکثر ۴ ماه پس از پایان سال مالی ایشان (معمولا ۳۱ تیر ماه سال بعد) خواهد بود.

کلام آخر

نحوه محاسبه مالیات پزشکان بر اساس نوع و نحوه عملکرد آنها طی سال متفاوت است. برخی مشمول مالیات بر درآمد حقوق میشوند و برخی مشمول مالیات تکلیفی و مالیات مشاغل. گاهی حتی ممکن است برخی از پزشکان مشمول بیش از یک مورد از این مالیاتها باشند. در این حالت محاسبه مالیات پزشکان در کنار درآمدها و هزینههای مربوط به گردش حسابها مستلزم احتساب مالیات تکلیفی علیالحساب پرداختی نیز هست. همان گونه که مشاهده میکنید، مالیات پزشکان و نحوه محاسبه مقادیر آن پیچیدگیهایی دارد که مستلزم آموزش مالیات و اطلاع از آخرین قوانین و بخشنامههای مالیاتی است.

رازگشایی از ۷ علت ابتلا به سرطان/ این نقطه ایران بیشترین ابتلا به سرطان در دنیا را داشت

رازگشایی از ۷ علت ابتلا به سرطان/ این نقطه ایران بیشترین ابتلا به سرطان در دنیا را داشت

چالشهای یک انتخاب؛ مردم هنوز با پزشک خانواده کنار نیامده اند

چالشهای یک انتخاب؛ مردم هنوز با پزشک خانواده کنار نیامده اند

تفاوت ابتلا به سرطان در کودکان ایران و اروپا/ تلاش برای کاهش فاصله درمان

تفاوت ابتلا به سرطان در کودکان ایران و اروپا/ تلاش برای کاهش فاصله درمان

عوارض نامشخص «قلیان اکسیژن»/ هر کار تحقیقاتی باید با رضایت افراد باشد

عوارض نامشخص «قلیان اکسیژن»/ هر کار تحقیقاتی باید با رضایت افراد باشد